0251 414 35 800

info@cf-ag.de

Dotcom-Bubble reloaded – wiederholt sich die Geschichte? - © Natalia Bachkova/Shutterstock

Dotcom-Bubble reloaded – wiederholt sich die Geschichte? - © Natalia Bachkova/Shutterstock

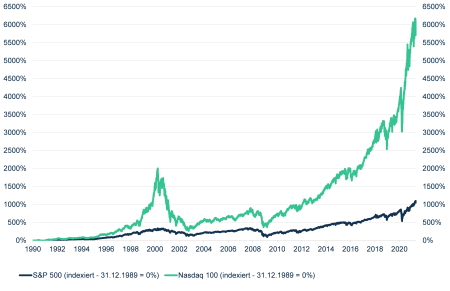

Auch wenn sie zuletzt stockte: Die von der Corona-Pandemie ausgelöste fulminante Rallye der an der Nasdaq versammelten „Stay-At-Home“-Aktien erinnert durchaus stark an die Zeit der Dotcom-Bubble. Aber auch die jüngsten Hypes um die sogenannten „Meme Stocks“, die unzähligen Börsengänge von jungen, noch Verluste schreibenden Technologieunternehmen, der massive Zufluss bei SPACs, oder die ungezügelte Bitcoin-Rallye zeigen allesamt, dass die Anleger wieder bereit sind, so hohe Risiken wie seit langem nicht mehr oder sogar noch nie zu tragen. Von Uwe Streich, LBBW Research - Equity Strategy

Wie im Jahr 2000 fällt das Gewicht der Werte aus den TMT-Sektoren (Technologie, Medien, Telekom) inzwischen wieder sehr hoch aus. Das während der Dotcom-Bubble erreichte Allzeithoch von knapp 43% wurde wegen der jüngsten Renaissance der Valuetitel knapp verfehlt.

Seit dem Hoch von Anfang September 2020 sank das Gewicht der TMT-Titel daher wieder und liegt aktuell nur noch bei knapp 37%. Sektoren, welche tendenziell dem Value-Segment zugeordnet werden, verfügen derzeit hingegen über eine klar unterdurchschnittliche Gewichtung im Index.

Quelle: LBBW Research 2021 (Für eine größere Darstellung bitte hier klicken)

So spektakulär die Kursentwicklung des Nasdaq 100 im Vergleich zum S&P 500 für sich genommen auch sein mag, sie ist bestenfalls ein müder Abklatsch dessen, wie sich die sogenannten FANMAGs entwickelten. Hinter diesem Akronym verbergen sich die Titel von Facebook, Amazon, Netflix, Microsoft, Apple, Google (Alphabet). In der Spitze erreichten die nur sechs FANMAG-Titel nämlich ein Gewicht von gut 52% am Nasdaq 100 bzw. knapp 25% am S&P 500.

Gegen Ende der Dotcom-Bubble war die Situation eine völlig andere. Die hoch gewichteten Hype-Werte stiegen weiter. Ein Favoritenwechsel war jedoch nicht mehr zu beobachten – im Gegenteil: Mittelzuflüsse in die Hype-Titel aus dem Growth-Segment speisten sich bis zuletzt – neben „Fresh Money“ – wohl auch von Umschichtungen aus den damals als „old economy“ bezeichneten Aktien.

Ab Sommer 1999 überstieg der Anteil der fallenden Titel daher die Quote der steigenden Aktien. Trotzdem legten die Kurse ab November 1999 nochmals zu und markierten im Sinne eines „last hurrah“ Ende März 2000 sogar noch ihr damaliges Allzeithoch.

Quelle: LBBW Research 2021 (Für eine größere Darstellung bitte hier klicken)

Die langfristig weit bessere Kursentwicklung des Nasdaq 100 im Vergleich zum S&P 500 kommt nicht von ungefähr. Sie ist untermauert durch die weit bessere Gewinnentwicklung der Tech-Stocks. Gegenüber Ultimo 2019, also dem Niveau vor Ausbruch der Krise, konnten die Titel des Nasdaq 100 ihren Gewinn um fast 30% steigern, die Gewinne des S&P 500 stiegen hingegen nur um knapp 9%.

Wegen des Stay-At-Home-Effekts fiel der Gewinnunterschied zuletzt mehr als doppelt so hoch aus wie im langjährigen Mittel: Seit Ende 2004 stieg der Gewinn des S&P 500 um 4,5% p.a. und im Nasdaq 100 lag das Wachstum bei 13,3% p.a.

Zuletzt waren die Anleger allerdings hin- und hergerissen, weil die deutlich gestiegenen US-Inflationserwartungen und Bondrenditen wegen des hiermit verbundenen höheren Diskontierungsfaktors niedrigere Gegenwartswerte bei Aktien zur Folge haben. Weil dieser Sachverhalt bei Growth-Titeln besonders stark wirkt, taten sich die Titel des Nasdaq-Index jüngst besonders schwer.

Die große Frage ist, ob die Reflationssorgen der Anleger, die den deutlichen Renditeanstieg auslösten, überzogen sind oder nicht? Die US-Inflation stieg seit Ultimo 2020 von 1,30% auf 4,15% an. Dies lag vor allem am steigenden Ölpreis. Und die Kerninflation stieg seither von 1,62%, auf 2,96%.

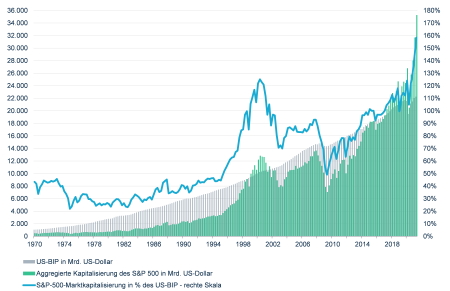

Bis in die mittleren 1990er-Jahre hinein schwankte die Kapitalisierung des S&P 500 in einem Intervall zwischen gut 20% und knapp 50% der US-Wirtschaftsleistung. In der zweiten Hälfte der 1990er-Jahre wurde die bis dahin gewohnte Zone jedoch verlassen. Nach der Asien-Krise begann die Kapitalisierung des S&P 500 sogar die Höhe des BIP nachhaltig zu übersteigen und erreichte im Hoch der Dotcom-Bubble dabei die Marke von 125% des BIP.

Mit der Finanzkrise sank die Kapitalisierung des S&P 500 kurzzeitig wieder unter die Marke von 50%. Seit vier Jahren liegt sie jedoch wieder oberhalb des US-BIP und erreichte mit 158% nun sogar ein neues Allzeithoch. Hieraus zu schließen, dass US-Aktien aktuell klar niedriger bewertet sind als unmittelbar vor Platzen der Dotcom-Bubble wäre jedoch falsch. Tatsächlich ist sogar das Gegenteil der Fall: Weil zur Jahrtausendwende viele im Index hoch gewichtete Technologiewerte noch Verluste schrieben oder bestenfalls geringe Gewinne erwirtschafteten, trugen jene Titel nicht oder nur kaum zum Indexgewinn bei. Das Index-KGV ließ die Bewertung damals höher erscheinen als sie bezogen auf die Breite des Marktes tatsächlich war.

Auf Basis des für die Bewertung der Aktienmärkte zentralsten Aspekts, nämlich der Gewinne, scheint die Bewertung daher wohl mehr als ausgereizt zu sein. Neben der absoluten Bewertung spielen jedoch weitere Aspekte eine wichtige Rolle. Zum Beispiel ob die Wirtschaft mit Liquidität unterversorgt wird, oder ob ihr stattdessen Liquidität im Überfluss zur Verfügung steht. Wegen der von den Hilfspaketen im Zuge der Coronakrise ausgehende immensen Geldmengenschöpfung war letzteres in den USA praktisch noch nie so stark der Fall wie derzeit. Dies ist zudem ein ganz entscheidender Unterschied zur Zeit der Dotcom-Bubble weil die US-Wirtschaft mit Liquidität damals unterversorgt war.

Mit dem steigenden KGV sank die Gewinnrendite des S&P 500. Weil parallel hierzu auch noch die Rendite zehnjähriger US-Treasuries stieg, sank der Aufschlag zu Gunsten der Aktien zuletzt deutlich. Im Klartext: Die höheren Risiken einer Aktienanlage werden ex ante nach wie vor überdurchschnittlich entlohnt. Während der Zeit der Dotcom-Bubble sah dies völlig anders aus. Damals lag die Gewinnrendite des Aktienmarkts nicht über, sondern sogar markant unter der Bondrendite. Dem höheren Risiko stand also eine geringere Renditeerwartung gegenüber. In Aktien zu investieren war daher irrational.

2021 gilt wie schon im Jahr 2000 allerdings erneut, dass US-Aktien relativ zu ihren Gewinnen überbewertet sind. Dem irrationalen Überschwang des Jahres 2000 steht aktuell jedoch eine rational erklärbare Blase gegenüber. Eine Wiederholung der Situation von damals sehen wir daher nicht und bleiben für Aktien deshalb konstruktiv. Allerdings wird die Luft zunehmend dünner.

Bildquellen/Copyright:

1. Natalia BachkovaShutterstock

2. LBBW Research 2021

3. LBBW Research 2021

Hier den Artikel kostenfrei downloaden!

Wichtiger rechtlicher Hinweis

Copyright/Quelle/Zuerst erschienen bei: https://www.netfonds.de

Wir sind für Sie da. Sprechen Sie uns an zum Kennenlernen. Wir freuen uns auf Sie!

Sie erreichen uns unter ![]() Telefon: 0251 414 35 800 oder direkt über unser Kontaktformular.

Telefon: 0251 414 35 800 oder direkt über unser Kontaktformular.